(Crédits photo : DR - )

Par Kevin Thozet, membre du comité d'investissement de Carmignac

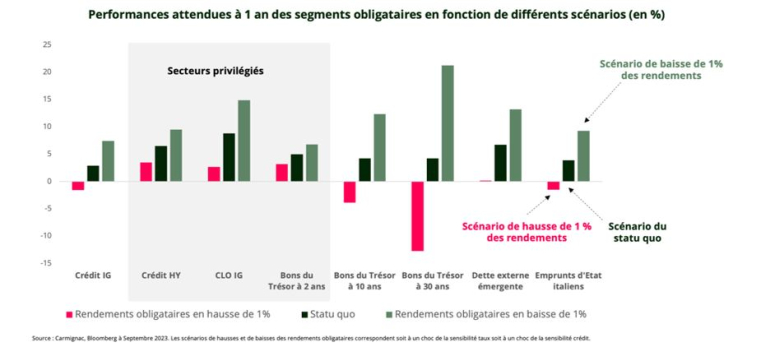

Performances attendues à 1 an des segments obligataires en fonction des différents scénarios (en %)

Au cours des deux dernières années, les rendements obligataires sont fortement remontés. Les rendements des emprunts d'État cœurs ne sont désormais plus en territoire négatif, ceux des obligations émergentes ont été multipliés par deux (passant de 4,5 % à près de 9%) et ceux des indices du haut rendement européen sont passés de 2,3 % à plus de 7 % (ils ont triplé !). Ces rendements se sont désormais stabilisés à ces niveaux élevés.

Les taux sont de retour dans les obligations « à taux fixe » !

La hausse des rendements obligataires signifie que le portage (1) est redevenu le principal moteur de la performance des obligations, ce qui est de bon augure pour le marché dans la mesure où, sur le long terme, la principale contribution à la performance d'une obligation est son rendement, à condition d'amortir les incidents de crédit, ce qui constitue une des compétences clés des spécialistes de la sélection et de la gestion active. Cela est particulièrement vrai maintenant que le portage, plutôt que la compression des marges de crédit (ou spreads (2) ), est le principal moteur de performance. Il y aura d'autant plus d'opportunités attractives à saisir que les spreads se maintiendront à des niveaux élevés.

La question qui se pose est donc la suivante : si la situation actuelle évolue et si les marchés obligataires délivrent une performance différente du rendement « promis » (le scénario central des segments obligataires dégageant le rendement affiché est illustré par les bâtons noirs sur le graphique ci-dessus), à quoi peut-on s'attendre ? Quel en serait l'impact sur les marchés obligataires ?

Les rendements des « obligations à taux fixe » sont-ils « fixes » ?

Notre scénario économique central table sur des mesures de relance plus franches en Chine et une économie américaine qui devrait rester résiliente, ce qui soutient l'idée d'un atterrissage en douceur de l'économie mondiale au cours des six prochains mois, soit un environnement particulièrement propice aux marchés obligataires.

Les deux principaux risques de notre scénario central sont les suivants : une inflation qui surprend à la hausse, ce qui poussera les taux d'intérêt plus haut, les opérateurs de marché revoyant leurs prévisions relatives aussi bien à la trajectoire de désinflation qu'à la politique monétaire. Ou un ralentissement plus soudain de la croissance économique, ce qui entraînera une baisse des taux d'intérêt, d'autant que les taux réels sont désormais en territoires particulièrement restrictifs. Ces deux scénarios sont respectivement illustrés dans le graphique ci-dessus par les bâtons rouges et verts.

Il est intéressant de noter qu'au sein du monde obligataire notre modèle simple et pour autant réaliste indique que certains segments généreront des performances positives dans les trois différents scénarios. Les marchés du crédit offrant des rendements attractifs, le crédit structuré et les emprunts d'État de courte maturité apparaissent particulièrement attractifs et occupent par conséquent un rôle clé dans notre allocation.

Ainsi, maintenant que les taux sont de retour dans les obligations à taux fixe, les investisseurs ont moins à se préoccuper de leur variabilité.

Source : Carmignac

(1) Portage : Le portage peut se définir comme l'argent qu'un investisseur va gagner en détenant une obligation après imputation des coûts de financement. Le portage indique aux investisseurs comment le temps va jouer en leur faveur et dans quelle mesure (ou pas).

(2) Spread : Les gérants obligataires observent les écarts de rendement entre les différents types de titres obligataires afin de comparer les primes de risque. Quand les spreads se resserrent entre les emprunts d'État et les emprunts « corporate », cela signifie que la prime de risque des emprunts « corporate » par rapport aux emprunts d'État diminue. À titre d'exemple, un bon du Trésor à 10 ans assorti d'un rendement de 5% et une obligation d'entreprise à 10 ans assortie d'un rendement de 7% ont un spread de crédit de 200 points de base.

1 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer